ΟΙΚΟΝΟΜΙΑ

«Ιφιγένεια» οι τράπεζες σε έναν κόσμο που υπερχρεώνεται ασύδοτα

Ένα χρόνο σχεδόν μετά την κρίση των περιφερειακών τραπεζών στις ΗΠΑ και την κατάρρευση της Credit Suisse, ο κόσμος των αγορών φαίνεται ότι εξακολουθεί να βρίσκεται αντιμέτωπος με τις δομικές αδυναμίες ενός συστήματος που κινδυνεύει ανά πάσα στιγμή να προκαλέσει μία ακόμη μεγάλη κρίση. Η αστάθεια και η λανθασμένη διαχείριση κινδύνων έχουν αποδειχθεί εν τέλει οι μεγάλες αδυναμίες ενός συστήματος που προσπαθεί να ρυθμιστεί από τη μεγάλη οικονομική κρίση του 2007-08.

Η κατάρρευση πέρυσι της Silicon Valley Bank, της 16ης μεγαλύτερης στις ΗΠΑ, αποκάλυψε πολύ βασικά λάθη, ιδίως την αποτυχία αντιστάθμισης έναντι του κινδύνου αύξησης των επιτοκίων, υπονομεύοντας έτσι την αξία των κρατικών ομολόγων των ΗΠΑ. Αυτό, μαζί με την αναγκαστική πώληση της Credit Suisse στην ανταγωνιστική UBS, ώθησαν τον Agustín Carstens, επικεφαλής της Τράπεζας Διεθνών Διακανονισμών, να δηλώσει ότι «τα επιχειρηματικά μοντέλα ήταν φτωχά, οι διαδικασίες διαχείρισης κινδύνου τραγικά ανεπαρκείς και η διακυβέρνηση ελλιπής».

Στη συνέχεια, υπήρξαν επανειλημμένα επεισόδια αναταράξεων στην αγορά των 26 τρισ. δολαρίων των ΗΠΑ, το απόλυτο οικονομικό καταφύγιο του κόσμου. Και όταν σε μια αγορά, που παρέχει ζωτικής σημασίας υποστήριξη για τις δραστηριότητες παροχής εξασφαλίσεων και αντιστάθμισης κινδύνου των παγκόσμιων επενδυτών, υπάρχουν φόβοι ότι οι επικίνδυνες στρατηγικές διαπραγμάτευσης αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, τότε μπορούμε να μιλάμε για μια συνεχή αποσταθεροποιητική απειλή, αναφέρει νέα ανάλυση των Financial Times. Δεν είναι μακριά άλλωστε το επεισόδιο της κατάρρευσης της αγορά κρατικών ομολόγων του Ηνωμένου Βασιλείου το 2022, καθώς οι επενδυτικές στρατηγικές των συνταξιοδοτικών ταμείων δυσκολεύτηκαν να αντιμετωπίσουν μια ξαφνική άνοδο των αποδόσεων.

Το χρηματοπιστωτικό πλέγμα

Αυτή η αποσταθεροποιητική δραστηριότητα ενισχύεται, μεταξύ άλλων, από την αξιοσημείωτη ανάπτυξη στις ιδιωτικές αγορές και ένα σκιώδες τραπεζικό σύστημα που περιλαμβάνει αμοιβαία κεφάλαια, hedge funds, traders υψηλής ταχύτητας και άλλες οντότητες που λειτουργούν σε λιγότερο διαφανές και ρυθμιζόμενο περιβάλλον από τις τράπεζες.

Το μερίδιο των παγκόσμιων χρηματοοικονομικών περιουσιακών στοιχείων που κατέχουν αυτά τα μη τραπεζικά χρηματοπιστωτικά ιδρύματα έχει αυξηθεί από 25% μετά την κρίση του 2007-08 σε 47,2% το 2022, υψηλότερο από το 39,7% των συμβατικών τραπεζών. Κανείς δεν μπορεί να είναι σίγουρος ποιες απειλές στον κυβερνοχώρο ή τα κρυπτογραφικά περιουσιακά στοιχεία μπορεί να κρύβονται σε αυτήν την «παιδική χαρά οικονομικής περιπέτειας» όπου πολλαπλασιάζονται πολύπλοκα χρηματοοικονομικά προϊόντα.

Την ίδια ώρα, ενώ οι ιδιωτικές αγορές έχουν εκτοξευθεί, τα δημόσια κεφάλαια έχουν συρρικνωθεί, σύμφωνα με τον ΟΟΣΑ, περισσότερες από 30.000 εταιρείες έχουν διαγραφεί παγκοσμίως από το 2005, ιδίως στις ΗΠΑ και την Ευρώπη. Αυτές οι διαγραφές δεν έχουν αντικατασταθεί με νέες καταχωρίσεις.

Σε αυτό το περιβάλλον, το οποίο φαίνεται χρόνια ευάλωτο σε κραδασμούς, οι επενδυτές έχουν φτάσει να περιμένουν συνεχή προγράμματα διάσωσης από τις κεντρικές τράπεζες, ένα ηθικά επικίνδυνο κίνητρο για μεγαλύτερη ανάληψη κινδύνων και συσσώρευση χρέους.

Τα διδάγματα της ιστορίας

Κάθε μία από αυτές τις διαταραχές της αγοράς μπορεί να εξηγηθεί ως προϊόν ιδιαίτερων περιστάσεων. Ωστόσο, όλα αντικατοπτρίζουν βαθιές μακροπρόθεσμες αλλαγές στον ρόλο και τη δομή του παγκόσμιου χρηματοπιστωτικού συστήματος, σύμφωνα με τους FT.

Στην αμέσως μεταπολεμική περίοδο, το κεντρικό έργο αυτού του συστήματος ήταν απλό. Ο τομέας των νοικοκυριών στον ανεπτυγμένο κόσμο εξοικονομούσε για προληπτικούς λόγους και για συνταξιοδότηση. Πέρασε αυτές τις αποταμιεύσεις, μέσω του τραπεζικού συστήματος και των κεφαλαιαγορών, στις κυβερνήσεις για τη χρηματοδότηση των δημοσιονομικών ελλειμμάτων και στον εταιρικό τομέα για τη χρηματοδότηση κεφαλαίων κίνησης και επενδύσεων.

Πλέον, ένας συνδυασμός παγκοσμιοποίησης, αυξανόμενου χρέους και αλλαγών στη βιομηχανική δομή έχουν μειώσει την ένταση κεφαλαίου των εταιρικών τομέων στις προηγμένες οικονομίες. Οι παλιές οικονομικές βεβαιότητες εξαφανίζονται και νέες δεν θα τις αντικαταστήσουν ακόμη.

Ένα ζωτικής σημασίας μέρος αυτής της εξέλιξης ήταν η αυξανόμενη εξάρτηση πολλών ανεπτυγμένων χωρών, συμπεριλαμβανομένων των ΗΠΑ και του Ηνωμένου Βασιλείου, από το χρέος.

Σύμφωνα με το ΔΝΤ, το χρέος στις 39 οικονομίες που χαρακτηρίζει ανεπτυγμένες αυξήθηκε από 110% του ακαθάριστου εγχώριου προϊόντος τη δεκαετία του 1950 σε 278% το 2022.

Η άνοδος χρηματοδοτήθηκε ουσιαστικά από τη δεκαετία του 1980 από τις αναδυόμενες ασιατικές χώρες, κυρίως την Κίνα, που επιδίωξαν υποτιμημένες συναλλαγματικές ισοτιμίες για να διευκολύνουν την ανάπτυξη και τις εξαγωγές. Τα εμπορικά πλεονάσματα που προέκυψαν, σε συνδυασμό με τα ανεπαρκώς ανεπτυγμένα τραπεζικά συστήματα και την κακή πρόνοια στις χώρες αυτές, οδήγησαν σε τεράστια πλεονάσματα εθνικών αποταμιεύσεων έναντι επενδύσεων.

Σε αντίθεση με το μοτίβο που καθιέρωσε η Βρετανία στα τέλη του 19ου αιώνα, όταν οι Βρετανοί εξήγαγαν μεγάλα ποσά κεφαλαίων σε κυρίως νεοεγκατασταθείσες χώρες χαμηλού εισοδήματος, τα κεφάλαια έρεαν από τους φτωχούς της Ασίας στην πλούσια Δύση. Αυτό το πλεόνασμα των ασιατικών αποταμιεύσεων συμπληρώθηκε στη συνέχεια από την Ιαπωνία, όπου η γήρανση του πληθυσμού σήμαινε χαμηλότερες επενδυτικές ευκαιρίες και υψηλότερες αποταμιεύσεις καθώς οι baby boomers πλησίαζαν τη σύνταξη.

Πριν από τη χρηματοπιστωτική κρίση του 2007-08, η υπερβολή των «εισαγόμενων» αποταμιεύσεων συνέβαλε σε χαμηλά επιτόκια και μια πιστωτική φούσκα που χρηματοδότησε την έκρηξη των ακινήτων στις ΗΠΑ και αλλού.

Στην ουσία, οι χρηματοπιστωτικές αγορές διευκόλυναν μια τεράστια επιχείρηση ανακύκλωσης για την αντιμετώπιση αυτών των ανισορροπιών, με τα χρεόγραφα να καταλήγουν να χρηματοδοτούν την κατανάλωση των νοικοκυριών μέσω του τραπεζικού συστήματος και τις επενδύσεις σε τιτλοποιημένα στεγαστικά δάνεια.

Ο ρόλος συγκεκριμένων «παικτών»

Το σοκ στην παγκόσμια αγορά εργασίας που προέκυψε από την ένταξη της Κίνας και άλλων αναπτυσσόμενων χωρών στο διεθνές εμπορικό σύστημα είχε οδηγήσει σε χαμηλότερο κόστος εργασίας και υψηλότερα εταιρικά περιθώρια κέρδους. Το κόστος χρηματοδότησης και οι εταιρικοί φόροι μειώθηκαν ενώ τα μερίσματα δεν αυξήθηκαν τόσο γρήγορα όσο τα κέρδη. Ο παγκόσμιος εταιρικός τομέας μετατράπηκε έτσι από καθαρό δανειολήπτη σε καθαρό αποταμιευτή.

Οι πιο εμφανείς αποδέκτες μετρητών σήμερα είναι οι λεγόμενοι Magnificent Seven τεχνολογικοί κολοσσοί των ΗΠΑ που οδήγησαν στην άνοδο των αμερικανικών μετοχών τον περασμένο χρόνο — Amazon, Alphabet, Nvidia, Tesla, Meta, Apple και Microsoft. Οι αποταμιεύσεις τους το 2023 υπολογίζεται ότι ξεπέρασαν τα 300 δισ. δολάρια.

Οι τελικοί κάτοχοι αυτών των αποταμιεύσεων είναι τα πλούσια νοικοκυριά που, άμεσα ή έμμεσα, κατέχουν μετοχές σε τέτοιες εταιρείες. Το μερίδιο του διαθέσιμου εισοδήματος που πηγαίνει στους πολύ πλούσιους αυξάνεται σταθερά από το 1980, αυξάνοντας την ανισότητα σε πολλές από τις μεγαλύτερες χώρες του κόσμου.

Δεδομένου ότι οι πλούσιοι αποταμιεύουν περισσότερο από το εισόδημά τους, η ανισότητα οδήγησε στη συσσώρευση μεγάλου πλεονάσματος αποταμίευσης μεταξύ των πλουσίων ατόμων που αυξήθηκε παράλληλα με τα εταιρικά κέρδη.

Οι οικονομολόγοι Atif Mian, Ludwig Straub και Amir Sufi υπολογίζουν ότι η άνοδος των αποταμιεύσεων των πλουσίων έχει ταιριάξει με την υπερβολική αποταμίευση που εισέρχεται στις ΗΠΑ από το εξωτερικό. Αυτά τα κεφάλαια πήγαν σε τίτλους της αμερικανικής κυβέρνησης – τα λεγόμενα ασφαλή περιουσιακά στοιχεία – και σε δανεισμό μέσω του τραπεζικού συστήματος και των κεφαλαιαγορών σε αμερικανικά νοικοκυριά.

Ο συνδυασμός των παγκόσμιων χρηματοοικονομικών ανισορροπιών και της εξαιρετικά χαλαρής νομισματικής πολιτικής μετά την οικονομική κρίση οδήγησε σε μια υπερτροφοδότηση του χρέους.

Από τα μέσα της δεκαετίας του 2000 έως το 2022 το δημόσιο χρέος στις προηγμένες οικονομίες αυξήθηκε από 76,8% σε 113,5% του ΑΕΠ, αντικατοπτρίζοντας όχι μόνο τις έντονες παρεμβάσεις που απαιτούνται από εκείνη την κρίση και την πανδημία του Covid-19, αλλά και την ευκολία εξυπηρέτησης του χρέους κατά τη φορολογία. Τα έσοδα που τροφοδοτούνται από την οικονομική ανάπτυξη υπερέβησαν το χαμηλό κόστος χρηματοδότησης της κυβέρνησης, ενώ τέτοια επίπεδα χρέους δεν έχουν μέχρι στιγμής παρατηρηθεί εκτός εποχής πολέμου.

Η κατάσταση στην Ευρώπη

Πέραν της κατάστασης στις ΗΠΑ, οι ευρωπαίοι φορείς χάραξης πολιτικής ανησυχούν ότι οι εγχώριες αγορές μετοχών απέτυχαν να προωθήσουν την οικονομική ανάπτυξη. Αλλά οι αριθμοί δείχνουν την πόλωση της παγκόσμιας βιομηχανίας και την στροφή προς την Ασία, όπου οι επενδύσεις εξακολουθούν να πηγαίνουν σε μεγάλο βαθμό σε φυσικές εγκαταστάσεις και μηχανήματα που διψούν για κεφάλαιο.

Ένας άλλος λόγος για τη μείωση των IPO είναι ότι πολλές εταιρείες ιδιωτικού μετοχικού κεφαλαίου εστίασαν υπερβολικά σε εξαγορές κατά την περίοδο των εξαιρετικά χαμηλών επιτοκίων. Διατηρούν απούλητα περιουσιακά στοιχεία 3,2 τρισεκατομμυρίων δολαρίων που διστάζουν να τα πουλήσουν ξανά στις δημόσιες αγορές έως ότου οι τιμές των μετοχών αυξηθούν αρκετά ώστε να ελαχιστοποιήσουν τις απώλειες ή να δημιουργήσουν κέρδος.

Οι κίνδυνοι

Ποιους κινδύνους εγκυμονεί για την οικονομία και τη χρηματοπιστωτική σταθερότητα αυτό το περίπλοκο, φορτωμένο με χρέη χρηματοπιστωτικό τοπίο; Σαφώς, η συσσώρευση χρέους που υπερβαίνει την αύξηση του εθνικού εισοδήματος δεν μπορεί να συνεχιστεί για πάντα και εγείρει ερωτήματα σχετικά με τη βιωσιμότητα του, αναφέρουν οι FT. Μεταξύ των προαπαιτούμενων για τη μείωση του δημόσιου χρέους είναι η οικονομική ανάπτυξη, τα σχετικά χαμηλά επιτόκια και τα πρωτογενή πλεονάσματα του προϋπολογισμού χωρίς τόκο. Λίγες από τις μεγάλες οικονομίες έχουν αυτά τα στοιχεία.

Το πρόβλημα με το χρέος που έχει χρησιμοποιηθεί για τη χρηματοδότηση της κατανάλωσης είναι ότι οι δανειολήπτες πρέπει να μειώσουν την κατανάλωση για να αποπληρώσουν τους δανειστές τους. Αυτό μειώνει τη συνολική ζήτηση, επειδή αυτοί οι αποταμιευτές είναι απρόθυμοι να δαπανήσουν τα αποπληρωμένα κεφάλαια για κατανάλωση.

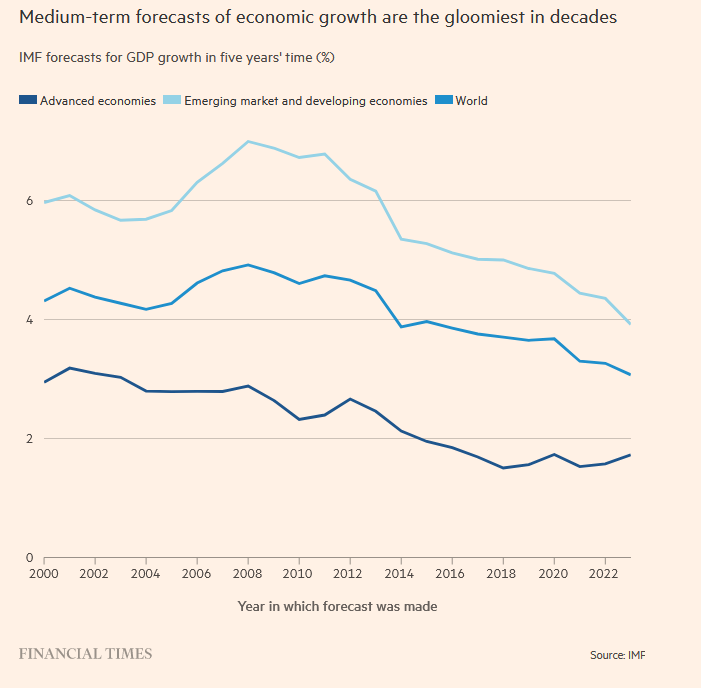

Αυτό τροφοδοτεί μια ήδη καταθλιπτική εικόνα ανάπτυξης. Το ΔΝΤ προβλέπει ότι η ανάπτυξη πέντε χρόνια μπροστά θα πέσει στο χαμηλότερο επίπεδο των τελευταίων δεκαετιών χάρη στη μέτρια αύξηση της παραγωγικότητας, τα ασθενέστερα δημογραφικά στοιχεία, τα αδύναμα επίπεδα επενδύσεων και την κληρονομιά της πανδημίας.

Επιπλέον, οι κυβερνήσεις δέχονται έντονη πίεση τόσο για να αυξήσουν τις δημόσιες δαπάνες όσο και να μειώσουν τους φόρους. Είναι μια ολοένα και πιο μη ρεαλιστική προσδοκία. Μετά την επιστροφή του πληθωρισμού, η μεγαλύτερη αύξηση των επιτοκίων εδώ και δεκαετίες έχει εντείνει το βάρος της εξυπηρέτησης του χρέους.

Όσον αφορά τη χρηματοπιστωτική σταθερότητα, ο Atif Mian επισημαίνει ότι μια οικονομία που βασίζεται σε μια συνεχή προσφορά νέου χρέους για τη δημιουργία ζήτησης είναι πάντα επιρρεπής σε διαταραχές στις χρηματοπιστωτικές αγορές. Αυτό δεν συνεπάγεται καμία διαφυγή από τις κεντρικές τράπεζες που πρέπει να παρέχουν ένα πάντα έτοιμο backstop, αποβάλλοντας τον κίνδυνο από τις δημόσιες αγορές, ενώ αναλαμβάνουν περισσότερους κινδύνους για τους δικούς τους ισολογισμούς.

Όλα αυτά ενδέχεται να απαιτούν μια ευρύτερη επανεξέταση της φύσης του κινδύνου στις χρηματοπιστωτικές αγορές. Οι οικονομολόγοι και οι αναλογιστές αναφέρουν εδώ και καιρό τα κρατικά ομόλογα ως «ασφαλή» περιουσιακά στοιχεία που παρέχουν απόδοση χωρίς κίνδυνο. Πολλοί ισχυρίζονται επίσης ότι τα ομόλογα παρέχουν ασφάλεια έναντι της αστάθειας των «επικίνδυνων» μετοχών.

Για να θεωρηθεί όμως ως πραγματικά ακίνδυνο, ένα κρατικό ομόλογο θα πρέπει, τουλάχιστον, να προσφέρει έναν αμελητέο κίνδυνο χρεοκοπίας και την υποστήριξη μιας δημοσιονομικά συντηρητικής κυβέρνησης. Ιστορικά, τέτοια διαπιστευτήρια έλειπαν και ο πληθωρισμός έδινε μια λανθασμένη αίσθηση ασφάλειας. Οι επενδυτές κατά την περίοδο του πληθωρισμού από το 1972 έως το 1974, για παράδειγμα, έχασαν τον μισό πραγματικό τους πλούτο.

Τα ζητήματα του αυξανόμενου κινδύνου χρεοκοπίας, της δημοσιονομικής ασυδοσίας και της υψηλής αστάθειας εγείρουν ιδιαίτερα ερωτήματα για τις ΗΠΑ, οι οποίες αντιπροσωπεύουν το 44% της αξίας της παγκόσμιας αγοράς κρατικών ομολόγων. Διαχειρίζονται επίσης το κατεξοχήν αποθεματικό νόμισμα στον κόσμο και είναι ο κύριος πάροχος «ασφαλών» περιουσιακών στοιχείων σε παγκόσμιους επενδυτές που αποστρέφονται τον κίνδυνο.

Αυτοί οι επενδυτές δεν μπορούν να ξεφύγουν από την πραγματικότητα των αυξανόμενων δημοσιονομικών ελλειμμάτων και χρέους, πρώτα υπό την κυβέρνηση Trump και τώρα υπό τον Πρόεδρο Joe Biden. Το ίδιο το Υπουργείο Οικονομικών των ΗΠΑ έχει κηρύξει το βάρος του δημόσιου χρέους μη βιώσιμο και οι συνεχείς κομματικές μάχες στο Καπιτώλιο για το ανώτατο όριο του χρέους της κυβέρνησης έχουν φέρει τις ΗΠΑ επικίνδυνα κοντά στην χρεοκοπία.

Ο ρόλος του δολαρίου

Ένας ακόμη κίνδυνος είναι το πανίσχυρο (;) δολάριο; Τέτοιες προβλέψεις πηγαίνουν πολύ πίσω και πάντα αποδεικνύονταν λανθασμένες, επειδή οι χώρες που προσφέρουν πραγματικά ασφαλή περιουσιακά στοιχεία, ιδίως η Γερμανία και τα σκανδιναβικά κράτη στην Ευρώπη, μπορούν να παρέχουν αρκετά από αυτά για να ικανοποιήσουν ένα μικρό κλάσμα της παγκόσμιας ζήτησης.

Ακόμη και με τη χαοτική πολιτική της, την αυξανόμενη δημοσιονομική ευθραυστότητα και τις ολοένα και πιο ταραγμένες αγορές δημόσιου χρέους, δεν υπάρχει ακόμη ρεαλιστική εναλλακτική λύση στην οικονομική ηγεμονία των ΗΠΑ.

Όλα αυτά υποδηλώνουν ότι η Federal Reserve θα πρέπει να συνεχίσει να στηρίζει την αγορά του Δημοσίου και το τραπεζικό σύστημα. Με τις ΗΠΑ και πολλούς άλλους να ανταποκρίνονται στην εξαρτώμενη από το χρέος ανάπτυξη εφαρμόζοντας βραχυπρόθεσμα δημοσιονομικά και νομισματικά διορθωτικά μέτρα αντί για διαρθρωτικές μεταρρυθμίσεις, το χρηματοπιστωτικό σύστημα θα συνεχίσει να λειτουργεί ως κυματοθραύστης για την αντιμετώπιση ενδημικών ανισορροπιών και περιοδικών κρίσεων, καταλήγουν οι FT.

Πηγή: ΟΤ

-

ΘΕΣΣΑΛΙΑ8 ώρες ago

ΘΕΣΣΑΛΙΑ8 ώρες agoΕξαρθρώθηκε εγκληματική οργάνωση που δραστηριοποιούνταν στην διακίνηση κοκαΐνης και χασίς

-

ΜΑΓΝΗΣΙΑ13 ώρες ago

ΜΑΓΝΗΣΙΑ13 ώρες agoΣτο φούλ δουλεύουν ασταμάτητα οι μηχανές του δήμου των τεχνικών υπηρεσιών. “Ο καλός ο καπετάνιος στη φουρτούνα φαίνεται” και αυτό ισχύει για τον Αντιδήμαρχο Μιχάλη Καπουρνιώτη.

-

ΕΛΛΑΔΑ12 ώρες ago

ΕΛΛΑΔΑ12 ώρες agoΤέσσερις συλλήψεις για βομβιστικές επιθέσεις σε Καλλιθέα και Πειραιά

-

ΕΛΛΑΔΑ3 ώρες ago

ΕΛΛΑΔΑ3 ώρες agoΡαφήνα: Νεκρό ανασύρθηκε άτομο από το λιμάνι – Η ανακοίνωση του Λιμενικού

-

LIFESTYLE9 ώρες ago

LIFESTYLE9 ώρες agoΕυγενία Σαμαρά – Οδυσσέας Παπασπηλιόπουλος: Ζευγάρι τους τελευταίους 7 μήνες

-

ΟΙΚΟΝΟΜΙΑ14 ώρες ago

ΟΙΚΟΝΟΜΙΑ14 ώρες agoΠάσχα: Πού θα κυμανθούν οι τιμές για αρνί και κατσίκι – Τι λένε κτηνοτρόφοι, κρεοπώλες και καταναλωτές

-

ΕΛΛΑΔΑ5 ώρες ago

ΕΛΛΑΔΑ5 ώρες agoΤέμπη: Διαγράφηκαν «ανεξήγητα» 11 λεπτά συνομιλιών πριν το δυστύχημα, λέει η οικογένεια του μηχανοδηγού

-

ΟΙΚΟΝΟΜΙΑ8 ώρες ago

ΟΙΚΟΝΟΜΙΑ8 ώρες agoΦορολοταρία: Έγινε η κλήρωση, δείτε αν κερδίσατε 50.000 ευρώ